Contents

どうも、ゆるめのミニマリスト&へっぽこSEのアシアです。

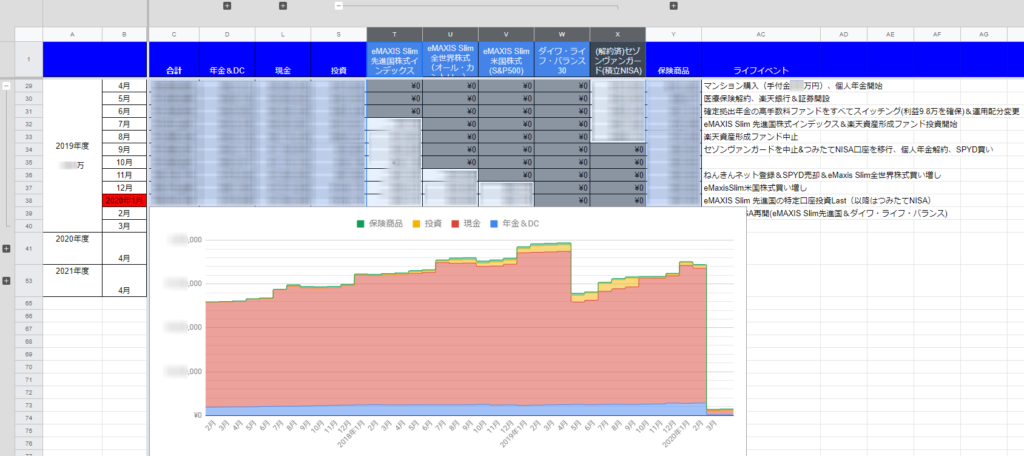

少し前に、どこかで「資産簿」という単語を目にして、過去分も遡って2年分ほどつけています。

その効果やつけ方を紹介したい。

みんな、つけよう。資産簿。

そもそも資産簿って?

その名の通り、資産を書き留めた帳面のことですが、資産 = 金融価値があるもの、です。

- 現金(預金を含む)

- 証券(株、投資信託、保険など)

- 不動産(売却見積り価格)

- 年金

- 各種ポイント

このあたりですね。

私は年金&DC(確定拠出年金)、現金、投資、保険商品の4カテゴリにわけてます。

不動産はまだ持っていないのでつけてません。

ポイントは交換可能ポイントになった瞬間に換金していくので微々たるもの。なのでつけてません。

つけるメリット

自分の資産を正確に把握できる(お金の不安を解消する第一歩)

家計簿って要は「なくなったお金」を書き留める帳面ですよね。

資産簿は「今持っている資産」を書き留めます。

意外と自分の資産をはっきりと把握してる方は少ないらしいです。

不動産契約する時に「珍しい」と言われて「自分の資産を把握せずにこんな高い買い物をする人が?」って震えました。まぁ、リップサービスだったかもしれないけど。

それはともかく、「コッチの口座にいくらくらい、アッチの口座にいくらくらい…」とふんわり把握している人は多いと思います。

が、その合計を計算すると「あれ?思った以上にある」とか、または逆に感じたり、意外と自分のイメージと乖離してるということ、あると思いますよ。

あと現金が減っていたとしても、投資に回しただけであれば合計は動かないはず。それが目に見えてわかると、無駄に不安になることもありません。

資産の増減から原因の把握&目標が立てやすい

年に1回つけるだけでも、昨年1年と比べてどの程度の資産が増減しているのか把握できるようになります。

「今年はコレくらい増えたから来年はコレくらい増やしたい」

「今年は減ってしまったけど、子供の大学入学があったからで、来年は回復するはず」

など理由が把握できて、次の目標を立てやすくなります。

年に1回、半年に1回、毎月にするかは自由です。私は毎月でやってます。

「それぞれの金融機関にログインして残高を確かめるのが面倒!」という方にはマネーフォワードMEさんとかオススメです。

つけ方

ツールはなんでも良い

私はGoogleスプレッドシートをオススメします。

ExcelはExcelファイルとExcelソフトが揃っていないといけないし、なにより有料です。

PCに始めから入っていたという方は意識したことないと思いますが、Excelって結構高いんですよ。

紙だとグラフ化や計算を自分でしないといけません。

その点、Googleスプレッドシートなら

- Googleアカウントをとれば無料で使える

- ほぼExcelと同じ操作感で使える

- ネットにつながればどこでも編集可能(ファイルを持ち歩く必要がない)

- 自動保存される

- スマホからも見れる(あまりオススメしませんが)

こんな感じにつけてます。クリックで大きくなります。

項目の細かさはストレスにならない程度に

すべて細かく正確にやろうとすると疲れちゃうので、項目もストレスにならない程度にざっくりでも良いと思います。

私は前述の通り、4カテゴリにわけて、それぞれ小項目のSUM値を求めています。

- 年金&DC(確定拠出年金)

- ねんきん定期便の加入実績に応じた年金額

- DC合計

- 保有する4ファンド

- 現金

- 各銀行口座の預金残高

- 証券口座の預り金

- 投資

- 保有する(予定も含む)5ファンド(1つは解約済み)

- 保険商品

- 3商品(2つは解約済み)

お金の不安は無知からくるから…

まずは無知を減らそう。

そのためには家計簿も大切ですが、なくなっていくお金だけだと悲しいから、ぜひ資産簿もつけましょう。

というお話でした!